FRANCFORT : Le choc d'inflation a eu raison du soutien à l'économie : la Banque centrale européenne va préparer le terrain jeudi à la sortie de sa politique controversée de taux négatifs, en commençant par remballer son dernier outil de rachat de dettes.

La réunion du Conseil des gouverneurs, exceptionnellement délocalisée à Amsterdam, devrait amorcer un tournant historique après des années de politique d'argent pas cher et abondant.

Certes minoritaires dans les instances de décision de la BCE, les "faucons", partisans d'un resserrement des vannes du crédit, ont réussi ces derniers temps à imposer leur vue sur la nécessité d'agir avec détermination contre la forte inflation.

Le moment choisi est grave, en pleine flambée des prix aggravée par la guerre en Ukraine et qui grignote le pouvoir d'achat, sur fond de croissance atone, en France comme en Allemagne.

Ce contexte d'incertitude place la BCE devant un choix cornélien. Ne pas relever les taux risquerait d'alimenter un peu plus les tendances inflationnistes, notamment via les revalorisations salariales.

Les relever trop vite pourrait précipiter la récession, en pesant sur la capacité d'emprunt des ménages et des entreprises.

Même si le choc d'inflation n'a pas la même intensité dans tous les pays de la zone euro, l'unanimité entre gouverneurs de banques centrales s'est faite pour ressortir l'arme des taux d'intérêt.

Impossible de rester les bras croisés face à une inflation qui a atteint 8,1% sur un an en mai en zone euro. Du jamais vu depuis l'instauration de la monnaie unique et un niveau quatre fois supérieur à l'objectif de la BCE fixé à 2%.

Le débat ne porte désormais que sur l'amplitude du cycle de hausse, alors que les taux n'ont pas été augmentés depuis 2011.

Fin du «QE» en juillet

D'autres banques centrales confrontées à une forte inflation, la Fed américaine et la Banque d'Angleterre, ont déjà engagé un cycle de hausse des taux.

Côté BCE, la communication fin mai de la présidente Christine Lagarde a clarifié les intentions de l'institut.

Dans une tribune remarquée, la Française a estimé "approprié que la politique (monétaire, ndlr) revienne à des paramètres plus normaux" face à une inflation appelée à durer.

Elle a aussi dessiné la feuille de route des mois à venir.

La réunion de jeudi devrait acter la fin "au début du troisième trimestre", soit début juillet, des rachats nets de dette sur le marché, a-t-elle écrit.

Cette arme non conventionnelle utilisée à partir de 2015 n'a plus de raison de durer. En achetant des actifs (notamment des titres de dette publique) sur les marchés, la BCE a maintenu ces derniers années des taux d'intérêt plancher, permettant aux ménages, entreprises et États de se financer à de bonnes conditions.

L'acte deux de la normalisation interviendra en juillet pour décider la fin des taux d'intérêt négatifs "d'ici la fin du troisième trimestre", a ajouté l'ancienne ministre française de l'Économie.

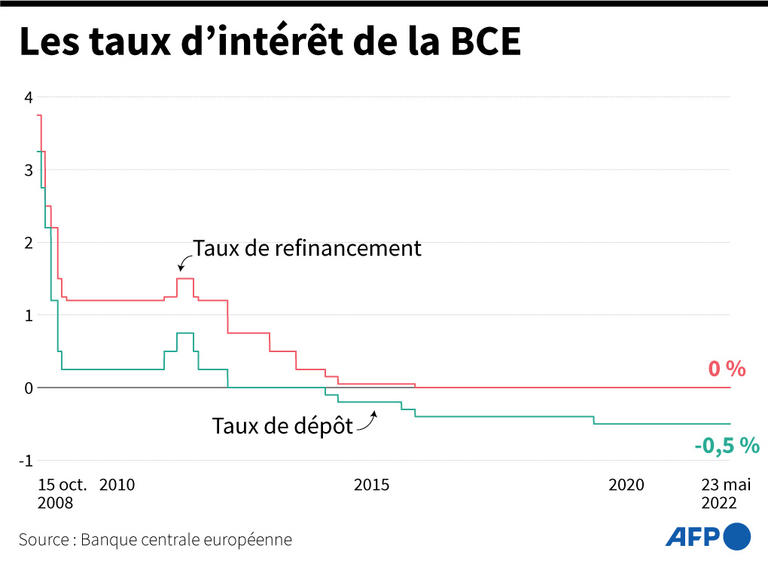

Selon cette politique entamée en 2014 et qui a suscité des flots de critiques, en Allemagne surtout, les banques sont taxée - de -0,5% à ce jour - sur leurs dépôts confiés aux banques centrales, afin de les inciter à les distribuer en crédits.

Taux : quel rythme de hausse ?

Pour ramener ce taux à zéro, une hausse de 0,25% en juillet suivie d'une autre de 0,25% en septembre est le scénario de "référence" selon Philip Lane, chef économiste de la BCE, dont la voix pèse dans la discussion.

Certains "faucons" verraient bien la BCE frapper plus fort d'entrée, avec une hausse des taux de 50 points de base dès juillet.

En tout état de cause, les nouvelles prévisions économiques publiées jeudi, en prenant en compte la guerre en Ukraine, aideront pour définir la tonalité du revirement monétaire.

L'Europe, plus exposée aux conséquences de la guerre en Ukraine, a une "très forte probabilité" d'entrer en "récession", a averti Jane Fraser, patronne de la banque américaine Citigroup, à Francfort.

Une récession "gérable" selon elle, car non structurelle. La BCE a raison de relever ses taux, a-t-elle ajouté, pour empêcher que l'inflation ne se "transforme en spirale" entre prix et salaires.

De la déflation au choc énergétique: le grand écart de la BCE

L'actuelle flambée des prix en zone euro, aggravée par la guerre en Ukraine, contraint la Banque centrale européenne à accélérer le retrait de ses soutiens à l'économie, en planifiant une hausse de ses taux, probablement cet été.

Il y a moins de dix ans, l'institut de Francfort avait dû employer les grands moyens pour éloigner le spectre de la déflation. Il doit désormais tenter de ramener l'inflation dans la cible visée de 2%, un pari non sans risques.

La bataille contre la déflation

En 2014, la courbe des prix est désespérément plate, flirtant avec la déflation, un poison pour l'économie car cela perturbe les comportements des consommateurs et des entreprises.

La BCE décide donc début 2015 un "assouplissement quantitatif" à l'américaine, une politique monétaire par laquelle une banque centrale rachète massivement de la dette publique ou d'autres actifs financiers afin d'injecter de l'argent dans l'économie.

Face à la pandémie de coronavirus, elle renforce encore son intervention: un nouveau bazooka, le "programme de rachat d'urgence face à la pandémie" (PEPP), a ainsi permis de mars 2020 à mars 2022 d'injecter 1 850 milliards d'euros pour racheter de la dette.

Depuis 2014, ce sont plus de 5 000 milliards de dettes d'États et d'entreprises qui ont été ramassés sur les marchés par la BCE. Ce montant colossal a permis d'abaisser les coûts d'emprunt, pour relancer la consommation et les investissements.

Mais ces mesures n'ont que marginalement agi sur les prix, la BCE voyant toujours lui échapper son objectif de 2%. Jusqu'à ce que la guerre en Ukraine ne change radicalement la donne.

Que faire face au nouveau choc d'inflation ?

Longtemps la BCE a jugé temporaire la remontée d'inflation liée aux perturbations des chaînes d'approvisionnement, au moment où l'économie repartait après le choc du Covid-19.

Mais l'invasion russe de l'Ukraine a aggravé le phénomène tout en le généralisant: à la flambée des tarifs de l'énergie s'ajoute celle des prix alimentaires, sur lesquels la BCE n'a pas d'influence.

Malgré tout, il est acquis qu'une hausse des taux d'intérêt va démarrer cet été, avec la sortie de l'ère des taux négatifs prévue en septembre.

Cela va renchérir le crédit, la BCE espérant que cela abaisse les pressions inflationnistes, alors que l'agrégat en zone euro évolue à un niveau record supérieur à 8% sur un an en mai.

Si les attentes d'inflation se stabilisent à 2% sur le moyen terme, cela permettra à la BCE d'évoluer vers ce qu'on appelle le taux d'intérêt neutre, parfois appelé taux d'intérêt naturel: il est censé soutenir l'économie sans créer de surchauffe sur les prix.

Les niveaux de taux naturel, obtenus en soustrayant l'inflation du taux nominal "devraient être proches de zéro, même négatifs selon de nombreux calculs", a récemment expliqué Philip Lane, chef économiste de la BCE.

En d'autres termes, pour une inflation attendue à 2%, le taux nominal fixé par la BCE devrait se situer entre 0% et 2%.

Voilà pour la théorie. Car le succès de cette feuille de route "dépendra de la guerre en Ukraine, de la volatilité du marché obligataire en périphérie, des changements dans l'impulsion budgétaire des États et du rythme du resserrement de la Fed américaine", explique Frederik Ducrozet, chef économiste chez Pictet Wealth Management.

Quels sont les risques pour les pays fragiles ?

La BCE veut stopper en juillet son dernier programme de rachat d'actifs encore en vigueur, tout en pariant que cela ne dégradera pas les conditions financières en zone euro.

L'écart entre les rendements des obligations d'État de pays très endettés, comme l'Italie, et ceux de l'Allemagne servant de référence, s'est récemment creusé mais reste éloigné des niveaux ayant enclenché la crise de la dette des années 2010.

Certains mettent néanmoins en garde contre le risque de voir un nouveau déséquilibre en zone euro si les pays les plus endettés commencent à inquiéter les investisseurs et les marchés.

Si les tensions devaient s'accentuer, la BCE a déjà évoqué la possibilité de mettre en place un "instrument anti-fragmentation", qu'elle n'a pas détaillé.

A condition, prévient Gilles Moec, chef économiste chez AXA, qu'un "accord politique au conseil des gouverneurs sur sa définition puisse être trouvé."