TEHERAN: L'Iran a lancé jeudi une nouvelle vague d'attaques contre les infrastructures pétrolières des pays du Golfe, après avoir frappé deux tankers, suscitant une nouvelle flambée des cours du pétrole malgré la mobilisation des réserves stratégiques.

Ce conflit qui a débuté le 28 février avec des attaques américano-israéliennes contre l'Iran a pris une échelle régionale et menace l'approvisionnement en pétrole de l'économie mondiale, le trafic étant paralysé dans le détroit d'Ormuz, un point de passage stratégique.

Le baril de pétrole a repassé jeudi matin la barre des 100 dollars, malgré une intervention sans précédent des grandes puissances sur le marché.

Les 32 pays membres de l'Agence internationale de l'énergie (AIE) - dont les Etats-Unis - ont décidé mercredi d'un déblocage record de 400 millions de barils dans leurs réserves stratégiques pour apaiser les inquiétudes sur l'approvisionnement.

Le ministre américain de l'Energie, Chris Wright, a précisé que 172 millions de barils allaient être libérés "à partir de la semaine prochaine".

Mais au treizième jour du conflit, les dégâts dans les infrastructures pétrolières s'étendent. Bahreïn a dénoncé une attaque iranienne contre des réservoirs d'hydrocarbures, appelant les habitants à rester chez eux en raison des fumées provoquées par l'installation en feu.

A Oman, des réservoirs de carburant du port de Salalah étaient aussi en feu la veille après une attaque de drone, selon une vidéo publiée par l'AFP, tandis que l'Arabie saoudite a rapporté une nouvelle attaque de drone contre le champ pétrolier de Shaybah, dans l'est du pays, déjà visé à plusieurs reprises ces derniers jours

Boules de feu

Une attaque jeudi contre deux pétroliers dans le Golfe au large de l'Irak, dont l'origine est encore inconnue, a fait au moins un mort, tandis les sauveteurs recherchent plusieurs disparus, selon l'autorité portuaire.

La télévision étatique irakienne a diffusé des images d'un navire en mer d'où s'élèvent d'impressionnantes boules de feu et des volutes de fumée.

Un porte-conteneurs a été à nouveau touché jeudi par un "projectile inconnu" au large des Emirats arabes unis, provoquant un "petit incendie" à bord, selon l'agence maritime britannique (UKMTO), après au moins trois bateaux touchés la veille.

Donald Trump a promis qu'une "grande sécurité" régnerait bientôt dans ce goulot d'étranglement qui voit d'ordinaire passer un cinquième de la production mondiale de pétrole et de gaz naturel liquéfié (GNL).

Il a aussi assuré que "28 navires poseurs de mines" avaient été frappés, une crainte majeure de la communauté internationale étant de voir le détroit miné.

Signaux contradictoires

"L'Iran est "proche de la défaite", a estimé le président américain mercredi soir, à la fin d'une journée de signaux contradictoires sur ses intentions.

Il a d'abord répété que la guerre allait se terminer "bientôt", jugé qu'il ne restait "pratiquement rien à frapper" en Iran et que l'"excursion" militaire américaine était "très en avance" sur le calendrier prévu.

La première semaine de guerre a coûté aux Etats-Unis plus de 11 milliards de dollars, rapporte le New York Times en s'appuyant sur des sources parlementaires.

L'allié israélien de Washington, qui ne s'est fixé "aucune limite dans le temps", assure disposer encore d'un "vaste réservoir de cibles".

En face, les Gardiens de la Révolution iraniens se disent prêts à une longue campagne pour forcer Washington à la retraite en pilonnant les intérêts occidentaux.

Ali Fadavi, un représentant de cette armée idéologique, a brandi la menace d'une "guerre d'usure" à même de "détruire l'économie américaine entière" et "l'économie mondiale".

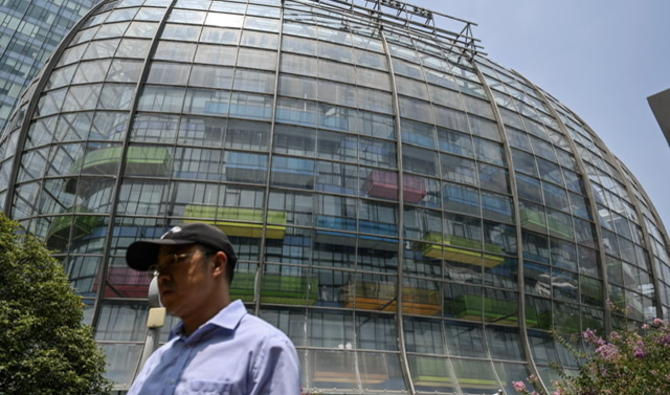

L'armée iranienne a dit mercredi vouloir désormais frapper "les centres économiques et les banques" dans le Golfe, tandis que l'agence iranienne Tasnim a cité les géants américains de la tech comme de "futures cibles" de Téhéran, parmi lesquels Amazon, Google, Microsoft, IBM Oracle ou encore Nvidia.

Le géant bancaire américain Citi et les cabinets de conseil britanniques Deloitte et PwC ont évacué ou fermé mercredi leurs bureaux à Dubaï après des menaces.

Les ports pourraient devenir une cible dans le conflit: l'armée américaine a appelé mercredi les civils iraniens à s'éloigner de ceux dans la région du détroit d'Ormuz, car s'ils sont "utilisés à des fins militaires, (ils) perdent leur statut protégé".

L'armée iranienne a répliqué qu'en cas d'attaque, "tous les ports et quais de la région deviendraient des cibles légitimes".

Frappes conjointes

Israël poursuit ses attaques au Liban visant le Hezbollah pro-iranien. De lourdes frappes ont touché mercredi soir le sud de Beyrouth, selon des journalistes de l'AFP.

Les autorités libanaises, qui ont recensé plus de 800.000 déplacés, ont fait état jeudi matin d'au moins sept morts supplémentaires dans la capitale.

L'armée israélienne a également lancé une nouvelle vague de frappes "à grande échelle" sur Téhéran après que l'Iran a indiqué avoir mené une opération "conjointe" avec le Hezbollah contre une cinquantaine de cibles sur son territoire, décrite comme "un feu continu pendant cinq heures" de missiles et de drones.

Le Hezbollah dit avoir tiré des missiles vers une base des renseignements militaires israéliens.

Le président français Emmanuel Macron a appelé sur X Israël à "renoncer à une offensive terrestre" au Liban.

A Téhéran, la vie s'organise malgré les bombardements.

"Nous avons mis notre foi en Dieu. Pour l'instant, il y a de la nourriture dans les magasins", a confié Mahvash, un habitant de 70 ans.

Le nouveau guide suprême, Mojtaba Khamenei, désigné dimanche pour succéder à son père tué au premier jour de la guerre, n'est toujours pas apparu publiquement.