La chute de Lehman Brothers a déclenché ce qui était alors considéré comme la plus grande récession de l’histoire moderne.

Résumé

Le 15 Septembre 2008, l’écroulement de la banque d’investissement Lehman Brothers a provoqué une onde de choc à travers la planète. Ce qui a commencé comme un problème touchant le marché de l’immobilier américain s’est transformé en crise financière mondiale.

La crise de 2008-2009 a provoqué des changements inédits - et instauré la peur- dans l’économie mondiale. L’intervention des gouvernements, dont celle notable de la Chine, a permis d’éviter la catastrophe, mais a fait exploser la dette. Dans le ralentissement économique que nous vivons actuellement, provoqué par la pandémie du coronavirus, le danger que nous courons est qu’un monde plus divisé ne soit pas en mesure d’appliquer ces mêmes remèdes.

DUBAI - Dans son récit à sensation sur la crise financière mondiale de 2008, Too Big to Fail (littéralement : trop gros pour échouer), Andrew Ross Roskin a écrit : « Je n’avais jamais été témoin de tels changements fondamentaux et dramatiques dans les paradigmes économiques et d’une telle autodestruction spectaculaire d’institutions renommées ».

Quels superlatifs pourrait bien utiliser Rorkin s’il venait à faire le récit de la crise actuelle, dont le calcul des répercussions menace d’éclipser des annales les dommages économiques causés il y a un peu plus d’une décennie ?

Les événements de la crise financière mondiale avaient paru à l’époque tellement transformationnels qu’il était impossible d’imaginer qu’une crise similaire puisse prendre place une seconde fois dans une même vie.

Au début de 2007, le monde semblait être sur une trajectoire en amélioration constante, caractérisée par une hausse de la croissance économique, des marchés boursiers et du niveau de vie. Le secteur financier, notamment dans les produits immobiliers, était une machine perpétuelle de création de richesse.

A la fin de l’année 2009, les marchés boursiers s’étaient écroulés, les économies à travers le monde étaient en récession profonde et les individus – ceux qui n’étaient pas ruinés et n’avaient pas perdu leur maison – avaient vu leurs conditions de vie se détériorer de telle façon que beaucoup jetèrent tout simplement l’éponge. Le nombre de suicides avait drastiquement augmenté.

En 2007, au Moyen-Orient, le prix du pétrole – comme toujours, le facteur déterminant pour l’économie régionale - avait été en augmentation depuis l’arrivée du nouveau millénaire, entrainé par le boom économique mondial.

L’Arabie Saoudite bénéficiait de ces revenus et réfléchissait à la manière de diversifier son économie pour être moins dépendante du pétrole. Son entrée dans l’Organisation mondiale du Commerce (OMC) deux années plus tôt l’avait dotée d’une plus grande ouverture sur le monde, en gardant peut-être un œil fixé sur Dubaï qui représentait une inspiration pour le monde arabe en termes de succès économiques.

Deux années plus tard, le prix du pétrole s’est écroulé, perdant $100 par baril dans la seconde moitié de 2008. Les plans de diversification étaient mis en suspens, les responsables politiques étant bien trop occupés à assurer la survie de leurs nations. Enfin, l’émirat de Dubaï s’est retrouvé au bord du gouffre par la faute d’un modèle économique reposant trop fortement sur une dette massive.

« C’était l’équivalent financier du 11 septembre 2001 », comme l’avait décrit, à l’époque, un journaliste.

« L’Asie s’est effondrée la première hier, à l’annonce de la nouvelle, suivie par le Moyen-Orient, la Russie et puis l’Europe, avant que l’onde de choc n’atteigne les marchés d’Amérique du Nord et d’Amérique du Sud ».

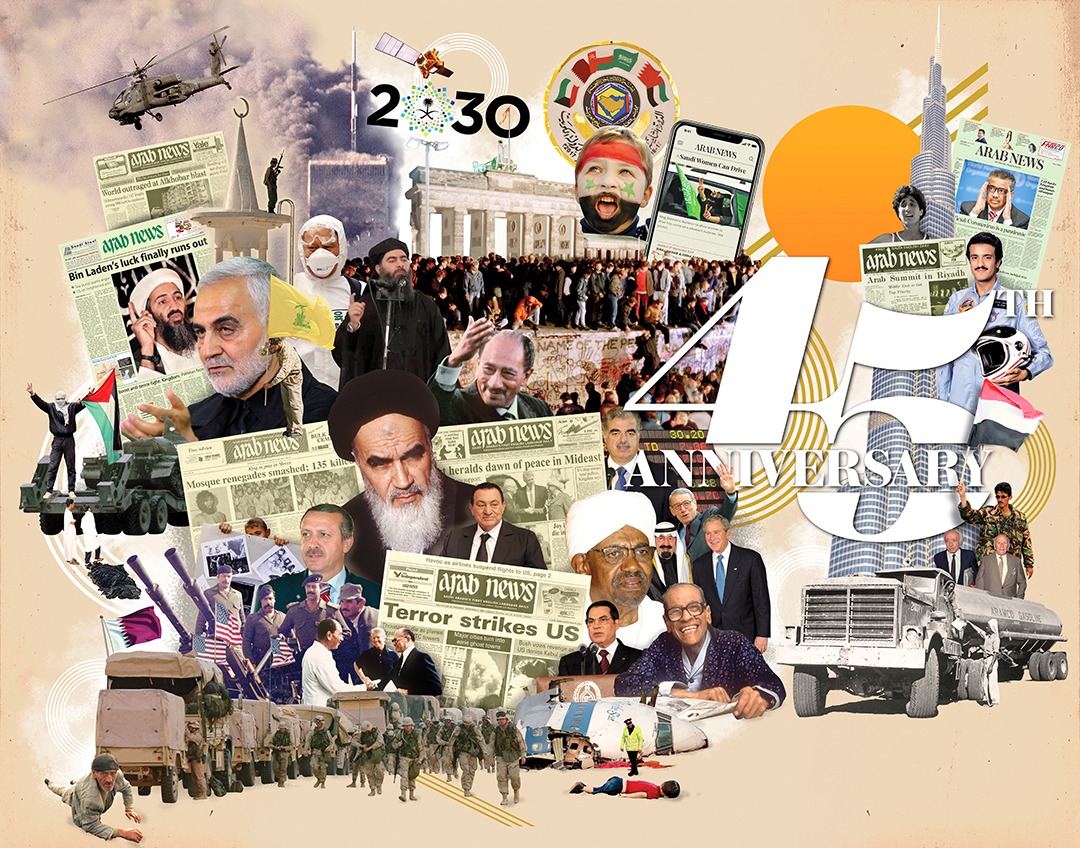

Extrait d’un article de Khalil Hanware à la Une de Arab News, le 16 Septembre 2008.

Comme l’attaque terroriste quelques années auparavant, l’épicentre de la crise financière mondiale se situait à New York. ‘Les maîtres de l’univers’ sur Wall Street avaient rejailli des cendres des attaques d’Al-Qaïda et de l’explosion de la bulle Internet et avaient en leurs mains une pile d’argent à investir – qui n’était bien sûr pas le leur.

Le rêve américain – une maison, une ou deux voitures, peut-être même un bateau – était à portée de main. Tout était bien évidemment acheté à crédit. Et Wall Street avait inventé des moyens révolutionnaires de financement.

Tout ce crédit pouvait être regroupé dans des titres de créances collatéralisés, les CDO (Collateralized Debt Obligation), vendus comme des instruments d’investissement qui pouvaient être échangés sur les marchés par les principales firmes financières. Ces dernières étaient, bien sûr, ‘trop importantes pour échouer’.

Mais quand vint l’été de 2007, ce qui était désormais connu sous le nom de marché des ‘subprimes’, ou le marché du crédit immobilier, connaissait de sérieuses difficultés. La valeur des titres financiers ‘CDO’, tenant aux actifs qu’ils agglutinent, était équivalente à celle du produit le plus toxique placé dans chaque panier.

Le premier signe annonciateur d’un danger réel pour le marché immobilier américain est apparu lorsque Merril Lynch, l’une des plus anciennes institutions de Wall Street, a annoncé des pertes astronomiques de 5,5 milliards de dollars.

L’effet de contagion a ensuite touché le marché boursier, avec des indices affichant des pertes de 50% en quelques mois. Les petits commerces familiaux ou ‘mom and pop businesses’ se sont réveillés avec la gueule de bois, leurs pensions s’étant désintégrées à la suite du bain de sang sur la place financière de Wall Street.

Les Dates Clés :

- Le 5 octobre 2007 : Merril Lynch, l’une des banques d’investissement les plus prestigieuses de Wall Street, annonce des pertes importantes, ce qui braque les projecteurs sur la réalité de la crise immobilière aux Etats-Unis en phase de contamination de l’ensemble du système financier. La banque sera vendue à son concurrent Bank of America pour éviter sa banqueroute.

- Le 27 février 2008 : L’indice du Dow Jones atteint les 7 000 points, ce qui représente une perte de 50% sur les quatre derniers mois. La crise bat son plein sur la principale place financière mondiale.

- Le 15 septembre 2008 : La chute de Lehman Brothers, l’une des banques ‘au sang bleu’ de Wall Street, provoque une onde de choc à travers le monde et transforme le problème du secteur immobilier américain en une crise financière mondiale. Un analyste la qualifie de 11 septembre financier.

- Le 22 juin 2009 : La Banque Mondiale alerte sur une baisse de l’activité économique mondiale de près de 3% sur les prochaines années, la première récession depuis la Seconde Guerre mondiale. La crise financière affecte l’économie mondiale et fait apparaître la menace de seconde ‘Grande Dépression’.

- Le 25 novembre 2009 : ‘Dubai World’, qui a créé la Palme de Jumeirah, filiale la plus connue de ‘Dubai Inc’, le conglomérat de sociétés détenues par le gouvernement, annonce son incapacité à rembourser une dette s’élevant à $63 milliards. Dubaï négocie par la suite l’échelonnement de la dette avec les banques internationales et obtient une aide financière de $20 milliards d’Abou Dhabi.

- Le 2 avril 2011 : Signalant la fin de la récession mondiale, le cours du pétrole brut dépasse la marque des $130 le baril, son point culminant depuis le boom qui avait précédé la crise financière. Le cours du pétrole se maintient au-delà des $100 le baril jusqu’au choc de la surabondance de l’offre de l’été 2014.

La crise financière a atteint son point culminant lorsque Lehman Brothers, un pilier du système financier américain depuis 150 ans, a déclaré faillite. Malgré les centaines de milliards débloqués par les autorités fédérales pour soutenir un système défaillant, il s’est avéré que personne ne pouvait être considéré trop gros pour échouer.

Le système financier mondial s’était dangereusement rapproché du point d’implosion totale. Les crédits étaient devenus incroyablement difficiles à obtenir. Une intervention massive des gouvernements, notamment lors des réunions du G20 en 2008 et 2009, permirent de garder le train en marche.

Mais l’économie mondiale ressentait le choc de la crise, et notamment au Moyen-Orient, qui avait surmonté la crise du crédit relativement aisément, grâce à des mesures gouvernementales d’austérité et aux importantes réserves financières des pays de la zone. Le prix du pétrole, vital pour la région, augmenta rapidement à mesure que la situation économique mondiale s’améliorait, soutenue par un stimulus économique de la Chine.

Dubaï était l’exception régionale. Avec des réserves pétrolières limitées, sa croissance débordante avait été alimentée par la dette. A la fin de l’année 2009, l’émirat réalisa qu’il n’était plus en mesure de répondre à ses engagements. La société ‘Dubai World’, l’une des filiales gouvernementales au centre de projets extravagants tels que la Palme de Jumeirah, informa ses créanciers qu’elle demandait un moratoire pour le remboursement d'une partie de sa dette, le temps de renégocier l’échéancier de paiement.

Les négociations, qui s’étaient étendues sur une année entière, avaient été particulièrement tendues. Mais en fin de compte, les créanciers de Dubaï, ainsi que le gouvernement d’Abou Dhabi, intervenant avec une aide salvatrice de $20 milliards dans un acte de soutien fraternel, ont soutenu l’émirat. Le magazine ‘The Economist’ résuma la situation en titrant : « Se tenant immobile, mais encore debout ».

« Malgré les centaines de milliards débloqués par les autorités fédérales pour soutenir le système défaillant, il s’avéra que personne ne pouvait être considéré trop gros pour échouer ».

Frank Kane

De bien des manières, l’exemple de Dubaï résume la situation mondiale depuis la crise financière de 2008 et indique pour quelles raisons la crise que nous traversons actuellement pourrait devenir bien plus grave. L’émirat a restructuré et prolongé l’échéancier de ses dettes, et en a même comblé certaines, tout en souscrivant à d’autres. Le niveau moyen d’endettement de Dubaï est toujours le même qu’en 2010, selon le Fonds monétaire international (FMI).

Le monde a également poursuivi sa frénésie d’accumulation de dettes. Le volume total de la dette est estimé à $250 trillions, et a donc été multiplié par trois depuis 2008. Dans de dernières prévisions, le FMI a souligné que les conséquences économiques de la pandémie pourraient être les pires que l’on ait connues depuis la Grande Dépression des années 30.

L’aspect de l’endettement mis à part, la crise du coronavirus contraste avec la crise de 2008 de bien des manières, dont aucune n’est particulièrement encourageante. Bien sûr, le danger de mort existe, tout comme l’inquiétude que la Chine ne soit pas en mesure de réaliser une seconde opération de sauvetage. Il y a également la peur que les institutions mondiales ne soient pas aussi solides aujourd’hui qu’elles ne l’étaient en 2008, pour adopter les mesures nécessaires afin d’éviter la catastrophe.

« L’économie mondiale s’effondre », titrait récemment le Financial times. Sorkin devra sans doute consulter le lexique des superlatifs pour écrire son prochain livre.

Frank Kane a couvert toutes les crises financières depuis 1987, pour plusieurs journaux internationaux de renom.